お疲れ様です。お待たせしました。次男坊です。

今回はお勧めの資産形成の証券会社について紹介させていただきます。

ネット証券、いつの間にかたくさん増えてビビりましたよ。

これから始める人も、ある程度やってた人も、投資に関する本を読んだらネット証券が群雄割拠になってビックリ!

私も始めた時には数は限られていましたが、その中でも特にお勧めできる証券会社を3つほど紹介しますのでぜひともお付き合いください。

今回の記事はこのような方を対象としています。

ネット証券ってどれを選べばいいの?

出来れば日常生活でも役に立つ証券会社がいいんだけど

株式投資やるからにはちゃんと勉強するために役立つ証券会社にしたい!

結論から言うと資産形成にお勧めな証券会社はこれでした。

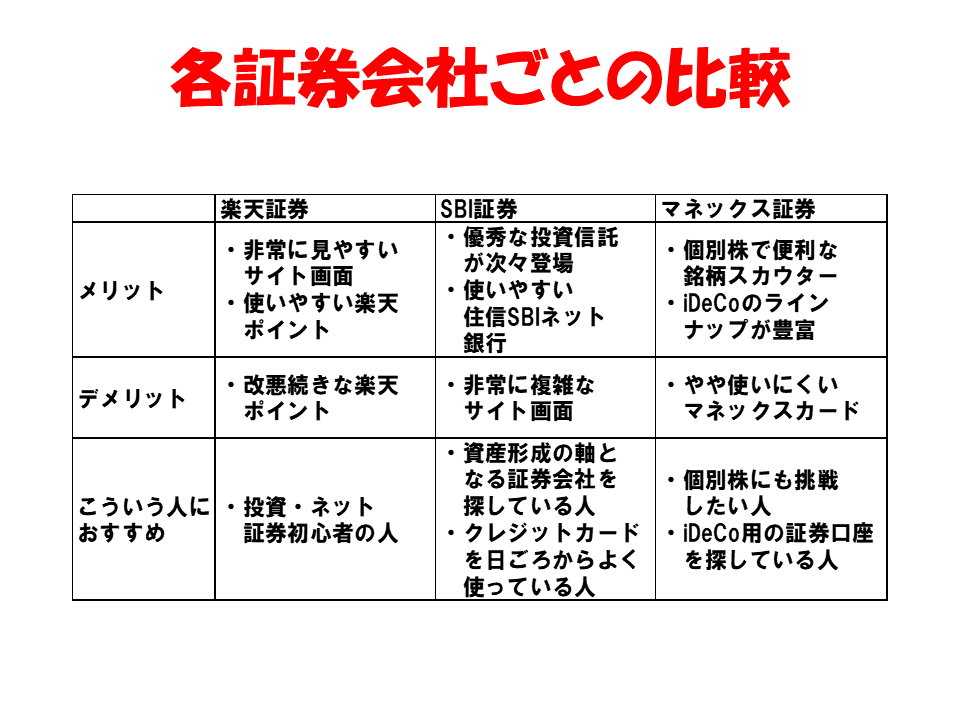

画面の見さすさとポイントの使いやすさがピカイチな楽天証券

ネット証券大手の信頼と提携する銀行も便利なSBI証券

個別株デビューでも便利なシステム搭載のマネックス証券

画面の見易さで有利な楽天証券

ネット証券と言えば最近はこちらの証券会社さんを挙げる人が多いです。

楽天市場などでおなじみの楽天グループが展開する証券会社です。

提携する金融機関は

- 楽天証券

- 楽天銀行

- 楽天カード

となっております。

メリット:画面が分かりやすく、楽天ポイントも使いやすい

何と言っても画面が直感的でわかりやすいです!

スマートフォンなどでも現在の総資産額や保有銘柄、積み立て状況などを確認しやすく初心者の方にも親切設計です。

更に楽天銀行と連携すればマネーブリッジと言う機能で証券会社と銀行間でのお金の移動がスマートフォン内で完結するなどかなり使いやすいです。

またクレジットカードなどで投資をすると購入金額に応じて楽天ポイントが付くのですが楽天ポイントの使いやすさも魅力的です。

カード引き落とし額に充当するもよし、バーコード決済の楽天ペイに使うもよし、と使用場所には困りません。

そんな楽天ポイントですが2021年、悪夢が訪れました・・・

デメリット:改悪に改悪が続く楽天ポイント

2021年、楽天ゴールドカードの改悪を皮切りに楽天ポイント及び楽天経済圏がことごとく改悪していきました。

スタートは楽天でんきなど証券会社とはあまり関係のない部分でしたが、2021年後半には楽天銀行や楽天証券などにも侵食し、さらには年の明けた2022年には頼みの綱だったクレジットカード投資の獲得ポイントが1%から0.2.%に減額されるなどかなり痛い改悪となりました。

原因は何かよくわかっていませんが、とりあえずテレビで〇倉〇子が出たらムカついてます^^

一応ポイントは0.5%までには獲得ポイントは増やせますが、楽天キャッシュを挟まないといけないので少し手間です。

こういう人におすすめ

このようにポイントの改悪は目をそむけたくなりますが、それでも私は初めてネット証券を開設される方でしたら、楽天証券をお勧めします。

その理由はメリットでも申し上げた画面の見やすさです。特に初心者の方でしたら、証券会社のホームページの見やすさはポイント面の問題を補ってなお余りあるアドバンテージです。

ポイントだって、今は楽天ばかり改悪されてますが、他の証券会社もいつ改悪されるか分かりません。

ポイントはおまけ程度に考えておくのがいいと考えます。

ただそれでもメインとなる証券口座は他に開設してた方がよいと思いますが、この次にのちのメインとなる証券会社を紹介します。

ネット証券最大手のSBI証券

ネット証券最大手で有名な証券会社です。

老舗で昔から株式投資に取り組んでいる人なら知らない人はいない証券会社さんですが。

使用するサービスは

- SBI証券

- 住信SBIネット銀行

- 三井住友カード

です。三井住友カードはできれば三井住友カード(NL)もしくは三井住友カード ゴールド (NL)にしてください。

メリット:大手の信頼感と近年拡充が進む投信積立サービス

口座開設数、および取り扱う投資信託の数も最多の証券会社で、地盤が固まっているのは非常に安心できます。

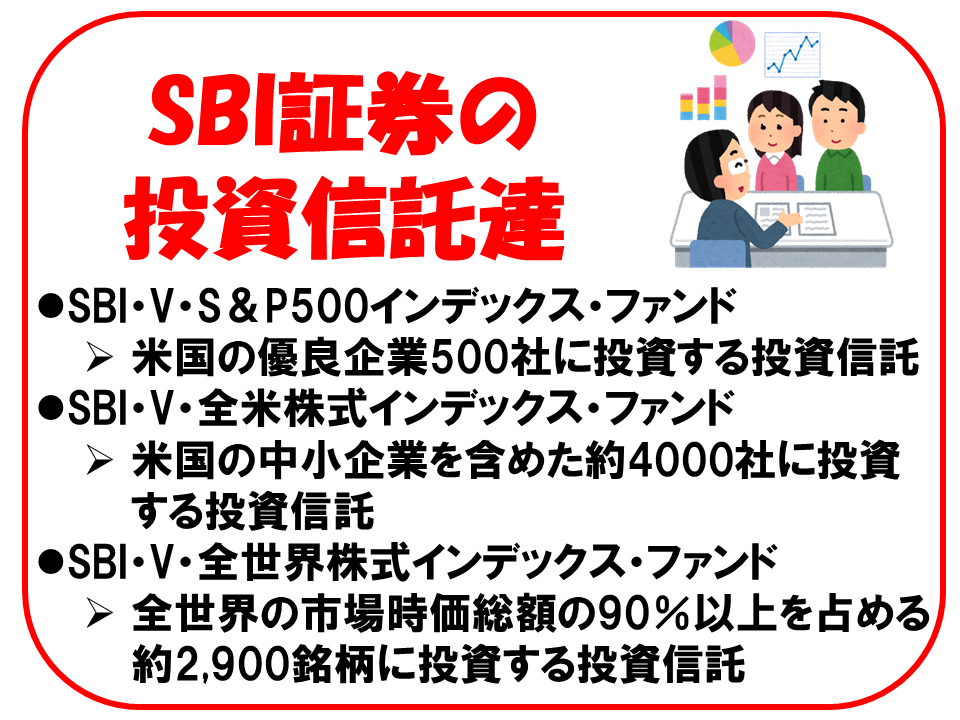

また2021年からは投資信託やクレジットカードを用いた投信積立に注力しています。

以前からあったS&P500に連動するインデックスファンド以外にも優秀なファンドを2021年以降次々と発表しており、クレカ積立のサービスにも対応しているため資産形成に大いに役立ちます。

また連携しているネット銀行の住信SBIネット銀行ですが、こちらもネット銀行の中でも非常に使いやすいです。

振込時、ATM使用時の手数料無料回数が多く、また外貨に変換する時の手数料も1ドルあたりで4銭で済みます。(楽天銀行は変換時には25銭かかります。)

米国株式やETFに挑戦したい方にもお勧めな証券会社です。

デメリット:画面が非常に複雑

SBI証券の口座を開設しようと思った方でしたら分かると思いますが、画面が非常に複雑なのはどうしても否めません。

最近ではスマートフォン用のサイトが出来たりと改善はされていますが、それでもパソコン用のサイトは字が小さく読みにくくなっています。

また外国の株式等を調べる際にも国内とは別のタブに飛ばされたりと、サイト内で閲覧が完結しないといった問題も発生しています。

こういう人におすすめ

資産形成の軸となる証券会社を探している方にはお勧めです。

画面が複雑と言う弱点こそありますが、老舗であり経営体制は盤石と言えます。

今後も優秀な投資信託が生まれる可能性、他の証券会社が始めた革新的なサービスをSBI証券でも導入する可能性も高いと思います。

また獲得できるポイントは通常なら0.5%、ゴールドカードなら1.0%ですが三井住友ゴールドカード(NL)には年間で100万円以上使うと年会費5500円が永年無料になるというサービスもあります。

日ごろからクレジットカードを使用される方でしたらお勧めな証券会社です。

便利な分析機能を持つマネックス証券

マネックス証券も大手のネット証券として有名です。

使用するサービスは

- マネックス証券

- マネックスカード

です。ネット銀行がないのは少し寂しいですが、それでも強力なメリットがありますので、紹介させていただきます。

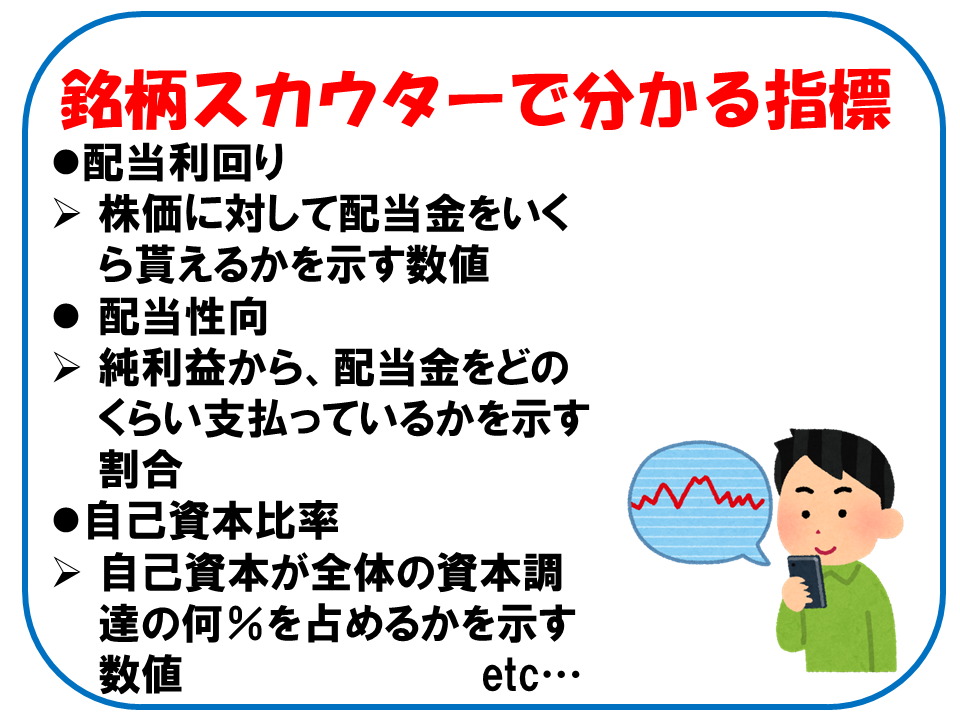

メリット:個別銘柄分析に便利な銘柄スカウター

銘柄スカウターとはマネックス証券のHPやアプリに搭載されていますが、証券口座を開設した人なら誰でも使えるサービスです。

特に長期保有を目的とする株式を分析する「ファンダメンタル分析」において真価を発揮します。

10年スクリーニングという機能を使えば、分析において重要とされる資料を10年まで調べることが出来るので、個別株に挑戦したい人にはうってつけの機能です。

個別株について詳細は省きますが、別の機会で紹介させていただきます。

またインデックス派の人にも優しい点としてiDeCoで人気の全世界株式

eMAXIS Slim 全世界株式(オール・カントリー)が選べると言うのも大きなメリットです。

最近ではiDeCoのおすすめ証券会社としても紹介されることが増えてます。

この投資信託が人気の理由は次回お話しします。

デメリット:使いにくいマネックスカードおよびポイント

問題点としては連携するクレジットカードのマネックスカードです。

これは付与ポイントは2022年4月現在1.1%と大手ネット証券の中でも高めですが、カードのブランドがJCBのみとやや不便になってます。

これによりVISAやマスターカードで使えたサービスが利用できなかったりするので日常での支払いには少し使いにくいです。

またマネックス証券の投信積立で獲得できるマネックスポイントも注意が必要です。

楽天カードや三井住友カードで使えた支払いへの充当が出来なくなっているので別の使い道を考える必要があります。

ただしこれはAMAZONポイントやポンタなど他のポイントに変えられるのでそこまで気にする必要は無いでしょう。

こういう人におすすめ

将来的には個別株への投資を考えている人にお勧めな証券会社です。

マネックス証券は銘柄スカウターだけでなく、米国株の取り扱いが豊富であったり、また単元未満株と言う一株から買えるサービスも実施しています。

またiDeCo用の証券会社を探している方にもお勧めです。

人気のemaxis slimシリーズも一通りそろっており、また少しリスキーですがNASDAQに連動した投資信託も取り扱ってます。

お勧めの投資信託については次回紹介させていただきます。

注意!生活防衛資金と言うものを忘れずに

これは前回尺の都合で説明できませんでしたが、資産形成において大事な生活防衛資金と言うものも忘れずに準備してください。

生活防衛資金とは?

生活防衛資金とは自分が仕事を失ってもしばらくは暮らしていけるお金のことです。

大体半年~1年暮らしていける額とされていますが、実際必要な額は独身か夫婦、お子さんのいるご家庭など人によります(自分は独身だったので100万円ためてから資産形成を始めました。)

生活防衛資金があるメリット

生活防衛資金が必要な理由に関しては単純に職を失ったときのダメージを減らすため、と言うのもありますが、それ以上の部分も大きいと思います。

私見と言えばそれまでですが、2ちゃんねるで有名なコピペで以下のようなものがあります。

まず100万貯めるんだ。そうすれば人生が変わる。希望も夢もない人生が変わるんだ。

そう。たった100万だ。家が買えるわけでもない100万。生活費に使ったら1年もたない程度のカネだ。

でもな。100万が預金口座に存在したら、将来について考えられるようになる。

今までその日暮らしだった人間も無駄使いをしなくなる。仕事に励みも出る。そうなったら1千万もすぐだ。

本当にあっとういう間なんだよ。100万貯めるまで腐るほど時間がかかった。

自分を変えるのに時間がかかるからな。しかし、100万貯めれば、あっとう間に1千万2千万だ。

そして数千万貯まったころには、自分自身が別人になっている。それは人生にたいする考え方も180度変わっている。

自立心も育っている。対人関係も良好になっているんだ。本当に。だから、まずは100万だ。100万貯まれば後は思いのままの人生だ。

だから死ぬ気で貯めてみろ。1千円2千円を積み立てて、必死で貯めろ。人は裏切るが、自分とカネは裏切らない。本当だ。

参考:2ちゃんねる

これは貯金や節約に関するインフルエンサーさんも紹介することが多いコピペですが、自分も100万貯めた経験が有るので最初聞いて正直ドキっとなりました。

2020年、新型コロナウイルス感染症の流行真っただ中、それまでの趣味だった旅行に行くことが出来ず、仕方なく給料を貯金に使ってたらあれよあれよと100万貯まってました。

その時に「自分、結構やればできるじゃん」と自分を鼓舞することにもつながり、その後教えてもらった資産形成も1年以上続けることが出来てます。

生活防衛資金は保険以外にも資産形成を始める上での修業期間なんだと個人的に思ってます。

「修行してたというより単純にお金の使い道変えただけじゃん。」

と言うツッコミが来ると思いますが、それでも蓄財の経験は確かに役に立ちました。

これだけは自信を持って言えます。

まとめ

今回は資産形成においてお勧めの証券会社を紹介しました。

- 画面が見やすくポイントも使いやすい楽天証券

- 独自の優良投資信託を次々作るSBI証券

- 個別株への挑戦したい人にも優しいマネックス証券

どの証券会社を開設されるかは人にもよると思いますが、個人的には楽天証券とSBI証券を両方開設するのがまずは良いかと思います。

ただ、有効活用にはカードやネット銀行も開設しないといけないので、投資初心者の方やお時間のない方は楽天証券だけでも開設してみてはいかがでしょうか?

そこで投資になれたらSBI証券やマネックス証券の検討を、と言う形でいいと思います。

では次回はお勧めの投資信託について解説させていただきます。

それでは今回はここら辺で失礼させていただきます。

本日はお付き合い頂き誠にありがとうございました。

ハロー!そして…グッドバイ!

コメント